相続のキホン

- 相続を安心して終わらせるための基礎知識

相続の税金 相続税の手続が必要な人は?

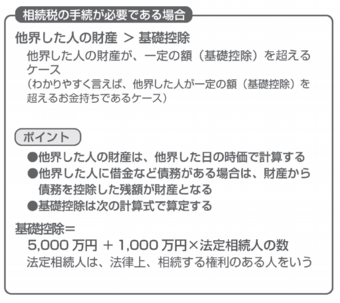

相続の税金(相続税)の手続は、他界した人の財産が、一定の金額(基礎控除)以上である場合にのみ、相続税の手続が必要となります。

相続税の基礎控除は、5000万円+1000万円×法定相続人の数、で計算されます。

相続税の手続が必要である場合、他界した日から10ヶ月以内に、(1)相続税申告書を作成して相続税を計算し、(2)その相続税を原則、現金で一括納付しなければなりません。

相続税申告書を完成する前に、通常、財産分けの合意をし、遺産分割協議書を作成します。これは財産分けの合意ができていないと、相続税を安くできる特例(配偶者の税額軽減、小規模宅地特例)が適用できないためです。したがって、相続税の手続が必要な場合には、他界した日から10ヶ月までに、相続のキマリ(民法)のステップ①②、および相続の税金(相続税)の手続、すべてを完了させる必要があります。相続のスケジュールに影響があるという意味で、相続税の手続が必要かどうかの判断は、はじめに行う必要があります。

(平成25年度税制改正による影響)

平成25年度税制改正により、平成27年1月1日以降に発生した相続については、相続税の基礎控除は、3000万円+600万円×法定相続人の数、で計算されることになりました。

ただし、平成26年12月31日までに発生した相続(つまり、平成26年12月31日までに他界した場合)は、基礎控除は5000万円+1000万円×法定相続人の数、として計算されます。